چرا چنین شد؟ به کجا میرود؟ چه باید کرد؟

«کارگاه اقتصاد ایران: چرا چنین شد؟ به کجا میرود؟ چه باید کرد؟» با هدف بصیرت افزایی به فعالان اقتصادی و مدیران بنگاهها در شرایط کنونی اقتصادایران، در روزهای ۱۱ و ۱۲ مهرماه ۱۳۹۷ برگزار شد. در این کارگاه صاحب نظران اقتصاد ایران و اساتید برجستهای چون دکتر محسن رنانی، دکتر علی سعدوندی، دکتر حجتالله میرزایی، دکتر محمد قاسمی و… حضور داشتند.

اقتصاد سیاسی: بسترهای سیاسی بحران اقتصادی

پنل اول کارگاه راس ساعت ۹ صبح روز چهارشنبه ۱۱ مهرماه ۱۳۹۷، با محوریت «اقتصاد سیاسی: بسترهای سیاسی بحران اقتصادی» توسط دکتر محسن رنانی ارائه شد.

گزارههای کلیدی مباحث مطرح شده توسط محسن رنانی به شرح زیر است:

- حکومت ایران دچار پیری زودرس شده است. کاهش انعطاف پذیری به همراه کاهش کنترل پذیری در هر سیستم نشان دهنده پیری آن سیستم است که در ایران زودتر از موعد خود (قبل از رسیدن به مرحله تکامل و تعادل سیستم) فرا رسیده است.

- سیستم در ایران قبل از اینکه وارد مرحله تکامل و تعادل شود، به دلیل تله بنیانگذار از مسیر عادی خود خارج شده و دچار پیری زودرس شده است.

- سیستمی میتواند پویا باشد که در آن حکومت همگن، غیر رانتی و غیر ایدئولوژیک باشد، دولت کوچک، چابک و سالم باشد، جامعه صبور، شاد و با اعتماد بالا باشد، بازار در آن متوازن، کارامد و رقابتی باشد.

- زنجیره تغییر به ترتیب از بهبود، اصلاح، تحول، پاردایم شیفت (افق پذیری/ دگرگشایی) و انقلاب یا اضمحلال است، که هر یک از این موارد برای خروج از رکود و فرار از پیری زودرس در دوره ای قابل استفاده است و اگر هر یک از آنها در دوره خود استفاده نشود و سیستم به مسیر عادی خود باز نگردد، وارد مرحله بعد میشویم.

- دو دوران فعلی تنها راه نجات از مسیر پیری زودرس و تخلیه انرژی سیستم، پارادایم شیفت است و در شرایط فعلی بهبود، اصلاح و تحول دیگر جوابگو نیست.

- پارادایم شیفت به معنای «تغییر اولویت اهداف سیستم و نه تغییر کلی اهداف» است که افقهای جدیدی را در پیش روی سیستم باز میکند. پارادایم شیفت تغییرات اساسی افق آفرین و باورپذیر است.

- بین رکودهای، اقتصادی، نهادی، ساختاری، نفتی و سیاسی را تفاوت وجود دارد و خروج از رکود فعلی خارج از توان دولت است و مشارکت و تصمیم جدی همه ساختار سیاسی را لازم دارد.

- در ایران سه مدل دولت تخصیص، دولت تثبیت و دولت توزیع وجود دارد که بر اساس ترتیب این دولتها در ایران، به نظر میرسد دولت بعدی باید دولت توزیع باشد. اما سوال پیش رو این است که دولت بعدی کدام منابع را میتواند توزیع کند؟ برای اینکه دولت بعدی نیز در دستیابی به هدف خود شکست نخورد نیازمند پارادایم شیفت خواهیم بود.

تحریمها: ساختار تحریم ها و مجاری تاثیر گذاری بر اقتصاد ایران

پنل دوم کارگاه «اقتصاد ایران: چرا چنین شد؟ به کجا میرود؟ چه باید کرد؟» به ارائه محور «ساختار تحریم ها و مجاری تاثیرگذاری بر اقتصاد ایران» توسط دکتر سعید داراب و دکتر محمد قاسمی اختصاص داشت.

گزارههای کلیدی مباحث مطرح شده در این پنل به شرح زیر است:

سعید داراب:

- در تحریمهای قبلی صادرات نفت تحریم شد و تقریبا میزان این صادرات نصف شد و در عمل صادرات غیر نفتی تحت تاثیر مستقیم تحریم نبود. اما در حال حاضر صادرات غیر نفتی و به ویژه صادرات پتروشیمی و فلزات اساسی نیز مشول تحریم شده است که درآمد ارزی ناشی از صادرات غیر نفتی را به شدت تحت تاثیر قرار میدهد.

- در دولت اوباما، تحریمها به گونهای طراحی شده بود که تمرکزی بر روی صادرات غیر نفتی نداشت و صرفا صادرات نفت را به صورت نصفه نیمه تحریم می کرد، اما تحریمهای جدید، به بیان صریح ترامپ، قصد دارد صادرات نفت را به نزدیکترین مقدار به صفر برساند و علاوه بر آن، صادرات غیر نفتی ایران را نیز نشانه گرفته است.

- روی کاغذ تحریمها بسیار شدید بوده و هست، اما نکته و ابهام بسیار مهم این است که چه تفاوتی در جدیت اجرایی شدن بندهای تحریمها ایجاد شده؟ به نظر میرسد جدیت بسیار بیشتر شده باشد.

محمد قاسمی:

- برای بررسی تاثیر تحریمهای اخیر بر بخشهای اقتصاد ایران باید به شاخصها نگاه کرد، اما حتی مرسومترین شاخصها مانند رشد اقتصادی را نهادهای مختلف برای فصل اول ،۱۳۹۷ کاملا متناقض گزارش دادهاند و اگر بیدقت باشیم فکر میکنیم این آمار مربوط به دو کشور مختلف است.

- اکثر سفارشات دلارهای دولتی مربوط به سفتهبازی و خریدهای انتظاری است که رابطهای با قیمت مبنایی دلار ندارد، لذا ثبت سفارشات در ۶ ماهه اول ۱۳۹۷ نزدیک به سه برابر همین دوره در سال ۱۳۹۶ بوده است. چون سفتهبازی در نوسانها سودآورتر است.

- تحریمهای ۱۳ آبان ماه علاوه بر تحریم خرید کالا توسط ایران، حمل، بیمه و خدمات این کالاها نیز تحریم میشوند و بنابر این حتی در صورتی که کالایی را بتوانیم از طریق واسطهها خرید کنیم، در بقیه موارد با مشکل مواجه میشویم.

- اقتصاد ایران در شرایط تحریم پیچیدهتر از آن است که بتوان با تئوریهای کتابخانهای و مرسوم دانش اقتصاد آنها را مدیریت کرد. این پیچیدگیها ناشی از معمای نرخ سود، معمای نرخ ارز، معمای سیستم بانکی، معمای رکود و معمای بخش خصوصی و بخش عمومی میشود.

- هیچ سطری از ستون واردات در جدول داده ستانده خالی و صفر نیست. یعنی همه بخشهای اقتصادی ایران، به نوعی وابسته به واردات است که با تحریمهای پیش رو علاوه بر مشکلات خرید کالاها، مشکلات حمل، بیمه و… را در پیش رو خواهد داشت. البته این تاثیرگذاری در برخی بخشها بیشتر و در برخی بخشها کمتر است.

- بین درصد افزایش نقدینگی و نرخهای تورم ایجاد شده، همچنان فاصلهای وجود دارد که نشان دهنده پتانسیل تورم در ادامه سال ۱۳۹۷ است.

- بین این گزینه «تورم را رها کن و تولید را حمایت کنید» و «تولید را رها کن و مانع ابر تورم شوید» من گزینه دوم را پیشنهاد میدهم.

بودجه: بررسی ساختار بودجه در شرایط تحریم و پیامدهای آن برای اقتصاد ایران

پنل سوم کارگاه «اقتصاد ایران: چرا چنین شد؟ به کجا میرود؟ چه باید کرد؟» با محوریت بودجه برگزار شد. در این پنل دکتر سید محمدهادی سبحانیان و دکتر محمد قاسمی پیرامون «بررسی ساختار بودجه در شرایط تحریم و پیامدهای آن برای اقتصاد ایران» به ارائه بحث خود پرداختند.

گزارههای کلیدی مطرح شده توسط اساتید این پنل به شرح زیر میباشد:

سید محمدهادی سبحانیان:

- از ویژگیهای مهم بودجه کشور رشد هزینههای جاری دولت و تامین کسری بودجه از فروش نفت است که آسیب به بودجه کشور را افزایش داده است.

- همزمانی کاهش منابع بودجهای کشور به دلیل کاهش فروش نفت و درآمدهای گمرکی و مالیاتی، با افزایش مصارف بودجه اعم از اعتبارات هزینهای و اعتبارات حمایتی باعث مسئلهدار شدن بودجه کشور شده است.

- دقت کنید که تحریمها از طریق بودجه، به طور مستقیم از طریق کاهش هزینههای جاری دولت و به طور غیر مستقیم از طریق اثر تولیدی و اثر درآمدی میتواند بر رشد اقتصادی اثر گذار باشد.

محمد قاسمی:

- برای کاهش اثرگذاری تحریمها نیازمند تغییر رویکرد بودجه ریزی برای سال آینده و تلاش در جهت کاهش کسری بودجه از طریق افزایش منابع عمومی و کاهش هزینهها هستیم.

- هر ۱۰ درصد افزایش نرخ ارز موجب ۱ درصد افزایش نرخ تورم تولیدکننده به طور مستقیم می شود، که البته این عدد در بخشی مانند تجهیزات حمل و نقل به ۴ درصد افزایش مییابد.

- در صورت کاهش صادرات نفت به زیر یک میلیون بشکه در روز، در عمل منابعی برای تخصیص به طرحهای عمرانی وجود نخواهد داشت. لذا بدهیهای دولت به پیمانکاران افزایش خواهد یافت.

- دولت مایل به واگذاری طرحهای عمرانی به بخش خصوصی است. فهرست این طرحها اعلام شده است و شرایط واگذاری با توافق تعیین می شود. این امکان وجود دارد که فرصتهای سرمایه گذاری جدید توسط بخش خصوصی کشف و استفاده شود.

بازار سرمایه: بررسی تحولات و پیامدهای تحریم

در پنل «بازار سرمایه» کارگاه اقتصاد ایران، تحولات بازار سرمایه و پیامدهای تحریم در این بازار، توسط دکتر محسن رنانی و دکتر مهدی کارنامه حقیقی بررسی شد.

نکات کلیدی مطرح شده توسط اساتید این پنل به شرح زیر میباشد:

محسن رنانی:

- فرآیند تصمیم گیری در بنگاههای اقتصادی به این صورت است که مدیر بنگاه ابتدا شرایط خود را در نظر میگیرد و ترجیحات خود را در تصمیم گیری لحاظ میکند و در مرحله اول به سودآوری و سایر مشخصهها توجه نمیکند. اما در مراحل بعدی محیط بنگاه، محیط صنعت، اقتصاد کلان، محیط کسب و کار، محیط سیاسی و محیط جهانی میتواند تصمیمهای بنگاه را شکل دهد.

- در شرایط اطمینان کنشها سریع و مطمئن انجام میشود، در شرایط ریسک که بی اعتمادی و بی ثباتی کمی بیشتر است، کنشها با محاسبه و احتیاط صورت میگیرد، اما در شرایط عدم اطمینان که بی اعتمادی و بی ثباتی به شدت افزایش یافته است، امکان محاسبه وجود ندارد و کنشها متوقف میشود و سرگردانی و عمل بر اساس هیجانات صورت میگیرد.

- ما در سالهای پس از انقلاب بین ریسک بالا و پایین در نوسان بودهایم. از سال ۱۳۸۸ از وضعیت ریسک به سوی عدم اطمینان حرکت کردیم و در ادامه به سوی شرایط کندشوندگی تصمیم و اقدام حرکت کردیم. پس از برجام وارد مرحله توقف تصمیم، و با انتخاب ترامپ و اقدامات او فضای سرگردانی و هیجانزدگی در اقتصاد ایران ایجاد شده است.

- در شرایط ریسک بیشتر ترجیحات مدیران و نهایتاً ویژگیها و شرایط داخل بنگاه در تصمیمگیریها دخیل است، اما در شرایط عدم اطمینان، تصمیمات بر اساس خارج از بنگاه و حتی خارج از بورس صورت میگیرد.

مهدی کارنامه حقیقی:

- حدود ۷۰ درصد از کل بازار سهام از شرکتها و بنگاههایی تشکیل شده است که به طور مستقیم وابسته به ارز هستند. بنابر این بازار بورس دقیقا وابسته به تغییرات ارز تغییر خواهد کرد که محاسبات عددی بر اساس ریالی و دلاری نیز دقیقاً این مطلب را تایید میکند.

- بازار بورس با تاخیر چند ماهه نسبت به تغییرات نرخ ارز واکنش نشان میدهد و معمولا بیشتر حد نیز تغییر میکند و از افزایش ارز حتی جلو میزند. یعنی در حال حاضر بازار سهام از ارز عقب مانده است اما واکنش در ماه های آینده شروع خواهد شد.

- اشخاص حقوقی معمولاً در بازار سهام بلند مدت نگاه میکنند و تحلیلهای دقیقتری دارد و اشخاص حقیقی معمولاً به صورت هیجانی عمل میکنند و نوساناتی مقطعی ایجاد میکنند. اما خطر احتمالی این است که در حال حاضر اشخاص حقوقی همچنان در حال فروش سهام خود هستند.

- دادههای آماری نشان میدهد بازار بورس ما به ارزش دلاری به هیچ کجا نمی رود و هیچ روند رشد بلند مدتی در آن مشاهده نمیشود، اما در کوتاه مدت به دلیل نوسانات ارزش سود بخشی بنگاهها و در نتیجه ارزش بازار در نوسان بوده است که به ارزش دلاری در طول سالهای گذشته بین یک میانگین در نوسان بوده است.

- اگر روند صعودی دلار ادامه پیدا کند بازار بورس از ارز در سوددهی عقب می ماند، اما در صورتی که با هر اقدام فعالانه دولت یا حکومت بازار ارز به یک ثبات دست پیدا کند، با یک وقفه سوددهی، بازار سرمایه از ارز بالاتر خواهد شد و بیش از حد واکنش نشان خواهد داد.

بحران پولی و بانکی: کالبد شکافی بحران بانکی و بازار پول و ارز

پنل «بحران پولی و بانکی: کالبد شکافی بحران بانکی و بازار پول و ارز» کارگاه اقتصاد ایران توسط دکتر علی سعدوندی ارائه شد.

گزارههای کلیدی مباحث ارائه شده توسط ایشان به شرح زیر میباشد:

- سیاستی که دولت برای کنترل تورم در پیش گرفته بود، موقت بود و دیر یا زود فنر تورم آزاد میشد. متاسفانه این سیاستها حتی موجب انباشت تورم شده و آزاد شدن یکباره آن مشکلات بسیار زیادی ایجاد میکند.

- انباشت تورم به این صورت نیست که اگر ۵ سال ۱۰ درصد تورم را انباشت کردیم یکباره ۵۰ درصد تورم داشته باشیم، بلکه آزاد شدن فنر تورمی حتی میتواند تورم های بالاتری را ایجاد کند. لذا انباشت تورم بسیار خطرناک است.

- بانکها در سالیان گذشته به دلایل متعدد از جمله نرخ بهره واقعی بالا با کمبود منابع در بازار بین بانکی روبرو شدند و بیشترین تلاش خود را کردند تا نیاز به تسویه در بازار بین بانکی کاهش یابد و بدین سبب نرخ سود سپرده ها را افزایش دادند و باعث شد فعالین اقتصادی وجوه خود را از تولید خارج کردند و به سمت بانکها هجوم آوردند. این سیاست غلط دو سال طول کشید تا اثر خود را نمایش داد.

- در بسیاری از کشورها استفاده از منابع ارزی حاصل از فروش منابع طبیعی مانند نفت برای جبران کسری بودجه اصلا موجه نیست چرا که این کار به بیماری هلندی و صنعت زدایی می انجامد. اما در ایران بسیار عادی قلمداد میشود. در کشورهای پیشرفته منابع ارزی صرف بهبود زیرساختها میشود که از بیماری هلندی تا حدی جلوگیری میکند. راه استفاده درست از منابع ارزی استفاده از آنها برای توسعه زیرساختهاست.

- نرخ بهره واقعی در ایران در خلال سالهای ۹۲ تا ۹۶ از بالاترینها در تاریخ جهان بوده است. بنابر این بخش واقعی اقتصاد فدای کنترل موقت یک متغیر اسمی به نام تورم شد. دلیل این امر هم آغشته شدن فرایند سیاستگذاری اقتصادی به مسائل سیاسی در کشور بود.

- پرداخت تسهیلات موهومی به سپردهگذاران خلق پول را افزایش میدهد . اما مهمترین نکته در نظام بانکی خلق پول نیست. بلکه حذف پول یا بازگرداندن تسهیلات ارائه شده به سیستم بانکی بحران زا بوده است. پس به دلیل افزایش معوقات حذف پول صورت نمیگیرد و لذا علی زغم رشد نه چندان بالای پایه پولی افزایش شدید نقدینگی را شاهد بودهایم.

- راه های متصور برای برون رفت از بحران بانکی، مصادره حساب های کلان (Bail in)، نجات بانکی توسط دولت (Bail out)، نجات بانک ها از سوی بانک مرکزی است که از بین این سه راه، راه حل سوم سادهترین راه است، اما بدترین انتخاب ممکن خواهد بود چرا که ممکن است به تورم شدید منجر میشود.

- اگر تحریمها باعث کاهش صادرات نفت شود، بخشی از آن با افزایش قیمت نفت جبران میشود.

- وضعیت امروز بازار ارز به دلیل چیست؟ آیا به دلیل این است که بازار ارز مستعد بحران است؟ پاسخ خیر است، یعنی تراز تجارت خارجی ایران وضعیت بحرانی نداشته و پیش بینی نمیشود که بحرانی شود.

- مشکل در بازار ارز این است که اگر ذخایر ارزی را در مقابل نقدینگی در نظر بگیریم نسبت نقدینگی یا همان تقاضای ارز بسیار بالاست و همچنین انگیزه برای خروج ثروت بسیار زیاد است که ممکن است مشکلاتی را ایجاد کند. در مجموع در وضع موجود از نظر اعداد و ارقام وضعیت بازار ارز نامناسب ارزیابی نمی شود به شرط آنکه سیاست های مناسب ارزی اتخاذ شود و از خودتحریمی اجتناب شود.

- بدهی خارجی تنها عامل بحران ارزی به صورت مبنایی در دنیا است، اما در ایران نسبت بدهی خارجی به تولید ناخالص داخلی تنها ۲ درصد و کمترین بدهی خارجی در جهان است. البته در کوتاه مدت از نظر دسترسی به منابع ارز با مشکل مواجه هستیم.

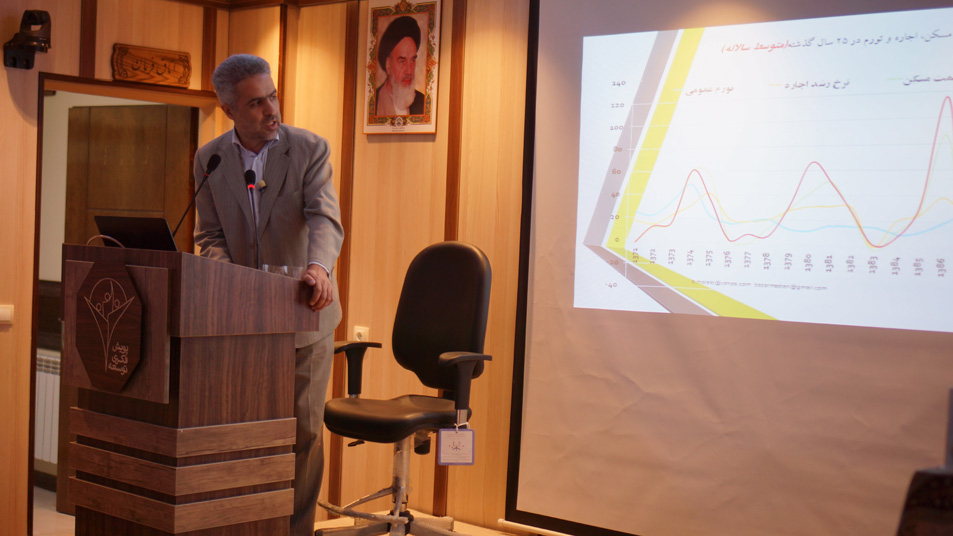

پنل ششم کارگاه «اقتصاد ایران: چرا چنین شد؟ به کجا میرود؟ چه باید کرد؟» به بازار مسکن اختصاص داشت. در این پنل دکتر حجتالله میرزایی و دکتر محمود اولاد پیرامون «تحولات بازار مسکن و چشمانداز آن در شرایط تحریم» بحث خود را ارائه کردند.

گزارههای کلیدی مباحث مطرح شده در این پنل به شرح زیر است:

حجت الله میرزایی:

- مدلهای کمّی برای بازار مسکن در شرایط فعلی اقتصاد ایران چندان جوابگو نیست و نقدینگی سرگردان در اقتصاد ممکن است با هدایت به یکی از بازارها پیشبینیها را با مشکل مواجه کنند.

- در بازار مسکن با چند عدم تعادل مواجه هستیم که یکی از آنها عدم تعادل جغرافیایی است. چون بخش عمدهای از عرضه مسکن در حومه شهرهای بزرگ ایجاد شده که باعث مهاجرت به سمت کلان شهرها شده است.

- عدم تعادل دیگر این است که نزدیک به ۷۰ درصد تقاضای مسکن مربوط به مسکن زیر ۱۰۰ متر است و تنها ۴۰ درصد مربوط به مسکنهای بالاتر از ۱۰۰ متر است. اما عرضه مسکن زیر ۱۰۰ متر بسیار کمتر از این مقدار است و بیشتر (نزدیک به ۶۴ درصد) مسکن بالای ۱۰۰ متر عرضه شده است.

- در حال حاضر با نوسانات ارزی موجود، بخش مسکن به دلیل اینکه به طور میانگین تاثیر پذیری کمتری نسبت به ارز نشان میدهد، بخش قابل اعتمادتری برای سرمایهگذاری خواهد بود.

محمود اولاد:

- شدت نوسانات بازار مسکن بسیار بیشتر از تورم است و قیمت زمین، بیشتر از قیمت کل مسکن، نوسان دارد.

- ۴۰ درصد پروانههای مسکونی فقط در مناطق ۱ و ۲ و ۳ و ۲۲ تهران صادر شده است. بنابراین تقاضای ساخت و ساز در مناطق مختلف بسیار متفاوت است. دلیل این امر حاشیه سود متفاوت بین ساخت آپارتمان در مناطق مختلف تهران است.

- بازار مسکن هم در ۴۰ سال گذشته و هم در ۱۰ سال آینده به عنوان یکی از بهترین بازارها برای سرمایه گذاری بدون ریسک، در بلندمدت سودمند بوده و خواهد بود.

- درست است که دو و نیم میلیون مازاد مسکن داریم. اما این نشان نمیدهد که عرضه از تقاضا بیشتر بوده است. بلکه این مسکنها به دلایل دیگری خالی است و اصلاً متقاضی ندارد. یا مسکن بسیار لوکس است که قابل خرید برای بخش زیادی از مردم نیست و یا در مناطق و محلهایی ساخته شده است (مانند حاشیه شهر) که تقاضایی ندارند.

- به طور میانگین در سالهای پس از انقلاب یک و نیم میلیون کمبود عرضه مسکن داریم. اما باید دقت داشت که تقاضای مسکن، متنوع و بسته به ویژگیهای خاص خودش است. یعنی نمیتوان برای افرادی که تقاضای مسکن زیر ۱۰۰ متر دارند، مسکن بالای ۱۰۰ متر ساخت یا افرادی که تقاضای مسکن درون شهر دارند در حاشیه شهر مسکن عرضه نمود. این نوع عرضه تنها به مسکن خالی اضافه میکند ولی تقاضای مسکن را پوشش نمیدهد.

بنگاهها: بررسی مسائل بنگاههای بزرگ در شرایط تحریم

پنل هفتم کارگاه اقتصاد ایران با موضوع « بررسی مسائل بنگاههای بزرگ در شرایط تحریم» برگزار شد. مباحث این پنل توسط مهندس علی آذربادگان و دکتر حجتالله میرزایی ارائه شد.

نکتههای کلیدی مطالب ارائه شده در این پنل به شرح زیر میباشد:

علی آذربادگان:

- شاید اصلیترین عامل عدم ایجاد «رقابتپذیری بینالمللی» در «بنگاههای بزرگ ایران» استفاده ناقص از «الگوی جایگزینی واردات و برخورد نادرست با سرمایههای نفتی» باشد.

- درست است که در سیاست جایگزینی واردات به حمایت از بنگاههای داخلی تاکید شده است، اما حمایت از بنگاههای داخلی باید «هدفدار» و «زمانبندی شده» باشد که در ایران هدف و زمانبندی مذکور لحاظ نشده است.

- متاسفانه به خاطر اینکه انتقال تکنولوژی در بنگاههای ایران مبتنی بر پرداخت هزینه این انتقال از محل درآمدهای نفتی استوار بوده است، عملا توانمندی به روز نگاه داشتن تکنولوژی در ایران و بنگاههای آن شکل نگرفته است.

- شکلگیری بنگاههای بزرگ در اقتصاد برای توانمندی پایدار اقتصادی آن لازم است. زیرا شرکتهای بزرگ و توسعهیافته از یکسو توان صادراتی و درآمد ذاتی کشور را افزایش داده و از سوی دیگر با شبکه سازی میان بنگاههای کوچک داخلی و خارجی زمینه بهرهبرداری از توان موجود داخلی را فراهم مینماید.

حجت الله میرزایی:

- ما توسعه صنعتی را اشتباه فهمیده ایم. همه ما در سالهای بعد از انقلاب فکر می کردیم که کوچک زیباست و صنعت ما با تعداد بسیار زیادی بنگاه های صنعتی کوچک که نه فناوری مدرنی داشتند، نه تأمین مالی مناسبی داشتند و عمدتاً خانوادگی بودند شکل گرفت. در حالی که توسعه صنعتی در دنیا با بنگاههای بزرگ شناخته میشود.

- بنگاههای بزرگ هم طول عمر بیشتری دارند و هم به شدت در مقابل شوکهای خارجی مقاوم هستند و هر چقدر به سمت بنگاههای کوچک حرکت کنیم، طول عمر کمتر میشود و در مقابل شوکهای خارجی مثل تحریمها بسیار آسیب پذیرند. حال تصور کنید که ما با یک ساختار صنعتی که ۹۲ درصد آن بنگاه های کوچک است میخواهیم در مقابل شوکهایی مثل تحریم بایستیم.

- مشکلات ساختاری صنعت در کشور ما که باعث کاهش قدرت رقابتپذیری و آسیب پذیری از نوسانات اقتصادی شده است، فقدان راهبردی صنعتی، مقیاس غیر اقتصادی، مکانیابی نادرست، فقدان زنجیره ارزش، فناوری فرسوده و نایاب، و فقدان بازار رقابتی مدیران هستند.

میزگرد نهایی کارگاه نیز به بررسی مسائل بنگاههای بزرگ در شرایط تحریم اختصاص داشت. در این میزگرد دکتر حجت الله میرزایی، مهندس علی آذربادگان، دکتر بهرام سبحانی و دکتر کوروش پرویزیان حضور داشتند.

کوروش پرویزیان:

- در زمان تحریم، شناخت تحریمها اهمیت دارد. علاوه بر تحریمهای مالی و بانکی، لایه پنهان تحریمها، تحریمهای تکنولوژیک میباشد. وجود تحریم باعث هزینه مبادلهای از حداقل ۵ درصد تا دامنه ۳۵ درصد میشود، یعنی به طور متوسط هزینهها حدود ۲۰ درصد افزایش مییابد.

- بنگاهها به دو دسته ارز آور و مصرف کننده ارز تقسیم میشوند. بنگاههایی که مصرف کننده ارز هستند، در اثر تحریم بیشتر ضربه میبینند؛ اما بنگاههایی که ارز آور هستند، نسبت به تحریم مقاومتر عمل میکنند و ضربه ناشی از تحریم با یک فاصله زمانی به آنها وارد میشود. از طرف دیگر، بنگاههای ارز آور وابستگی کمتری به تسهیلات بانکی دارند.

- جامعه برای ادامه فعالیتهای خود به بنگاههای بزرگ و کوچک در کنار هم نیاز دارد. در واقع بنگاههای کوچک مویرگهای اقتصاد کشور هستند. باید توزیع منابع بین بنگاههای بزرگ و کوچک به درستی صورت گیرد. در صورت توزیع دستوری منابع، امکان توزیع تخصصی وجود نخواهد داشت.

بهرام سبحانی:

- یکی از بزرگترین مشکلات بنگاههای ما از حدود دو دهه پیش با ورود عبارت غلط “کوچک زیباست” آغاز شد. بنگاههای بزرگ محرک اقتصاد کشور هستند و مانند یک لوکوموتیو، بنگاههای کوچک را نیز به دنبال خود هدایت میکنند.

- از ویژگیهای شرکتهای بزرگ این است که در زمان تحریمها، اگرچه بیشترین مراودات بینالمللی را دارند اما آسیبپذیری کمتری خواهند داشت؛ زیرا قدرت مانور بیشتری داشته و با یک وقفه زمانی تحت تاثیر قرار خواهند گرفت. از طرف دیگر در زمان تحریم، برای صادرات به ابزارهای ویژهای نیاز است که شرکتهای کوچک قادر به تامین این ابزارها نیستند.

حجتالله میرزایی:

- مسئله اصلی کشور، مسئله مدیریتی است. بنگاههایی که مدیریت قدرتمند داشتند، توانستند از فرصتها به خوبی استفاده کرده و تهدیدها را مهار کنند، و قدرت رقابتی بالایی داشته باشند. البته شرایط و فشارهای محیطی را نیز نباید در عوامل شکست بنگاهها نادیده گرفت.

- از جمله عوامل مخرب بنگاه های بزرگ وابسته به دولت، در کنار جهشهای ارزی میتوان به فشار تامین سود از جانب بخشهای دولتی و همچنین مدیران کوتاه مدت اشاره کرد. مدیرانی که هدف اصلیشان تامین سود بیشتر است.

علی آذربادگان:

- بنگاههای کوچک به دلیل حجم فروش کمی که دارند، در دو حوزه توسعه تکنولوژی و بازاریابی بینالمللی به بن بست میرسند.

- برای توسعه لازم است که بنگاههای کوچک، زیر مجموعهای از بنگاههای بزرگ قرار بگیرند. روشهایی مانند هلدینگ اجزای محصول موجب میشود که بنگاههای کوچک سازمان داده شوند و به صورت زیر مجموعهای از بنگاههای بزرگ قرار گیرند، در غیر این صورت محکوم به شکست خواهند بود.

دیدگاهتان را بنویسید